Какой налог при вступлении в наследство на автомобиль

Как передается автомобиль по наследству? Порядок вступления в наследство.

На первый взгляд кажется, что получить автомобиль в наследство не только приятно, но и достаточно просто, однако сначала Вам как наследнику необходимо решить ряд вопросов, связанных с этим процессом. Для начала наследникам нужно знать, что, если умерший владелец ТС (автомобиля, мотоцикла и др.) при жизни выдал доверенность на управление транспортным средством другому лицу, после его смерти действие документа прекращается.

Чтобы транспортное средство было переданонаследнику, он должен подать заявление в нотариальную контору, а затем получить свидетельство о праве на наследство. Свидетельство является основанием для оформления в Госавтоинспекции транспортного средства на имя наследника, а также подтверждает права собственности на полученное имущество.

Чтобы получить свидетельство, наследник должен представить нотариусу следующие документы:

свидетельство о смерти наследодателя (оно определяет время открытия наследства)

документы, которые подтверждают принадлежность имущества наследодателю (в данном случае – свидетельство о регистрации ТС)

документы, в которых указана стоимость имущества (для исчисления государственной пошлины и налога на имущество)

документы, которые подтверждают родство наследодателя и наследников

так какместом открытия наследства обычно является последнее место жительства наследодателя, нотариусу необходимо предоставить справку жилищно-эксплуатационной организации

квитанция об уплате госпошлины

также наследник представляет завещание с отметкой нотариуса о том, что завещание не изменялось и не отменялось.

Свидетельство выдают наследникам по истечении 6 месяцев со дня открытия наследства, так как в течение указанного срока может появиться еще один наследник имущества (автомобиля или иного транспортного средства).

Не допускается частичное принятие наследства.

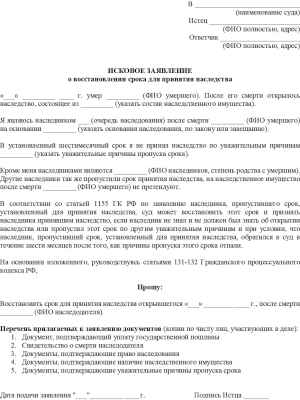

Также важен вопрос о сроках принятия. Например, по закону наследнику необходимо принять наследство в течение 6 месяцев со дня его открытия. Случается, что граждане по какой-либо причине пропускают срок, который установлен законом. В этом случае суд может продлить срок принятия наследство, если причины, по мнению суда, окажутся уважительными.

Если наследников не оказалось, имущество умершего автоматически переходит в собственность государства.

Кроме того, считается, что наследник принял наследство на законных основаниях, если он фактически начал владеть имуществом. То есть наследник использует автомобиль, оплачивает налог и страховые взносы, ремонтирует его и т.д.

Если наследник автомобиля не обращался за нотариальным свидетельством, но принял наследство фактически, он должен обратиться в суд с заявлением об установлении факта принятия наследства. Затем все-таки необходимо получить нотариальное свидетельство.

В случае если наследник недееспособен (по возрасту или состоянию здоровья), наследство необходимо принять его родителям или опекунам.

Одной из обязанностей наследника является выплата долгов, которые оставил наследодатель в пределах действительной стоимости имущества.

В течение 6 месяцев со дня открытия наследства наследник вправе от него отказаться (даже если он уже принял это имущество в наследство).

Наследник должен подать нотариусу заявление по месту открытия.

Отказ нельзя изменить или отозвать.

Также нельзя отказаться от какой-либо части наследства, а какую-либо – принять. Если Вы решили отказаться от автомобиля, положенного вам по наследству, этот отказ должен полным и безоговорочным. Нужно сказать, что на практике случаются ситуации, когда отказ от наследства признается недействительным (наследник был введен в заблуждение, не мог осознанно руководить своими действиями, либо отказался от наследства под влиянием насилия или угрозы). Так, отказ от наследства, как любую другую сделку, можно оспорить.

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

Уплата налогов при вступлении в наследство

Приобретение прав собственности на имущество в результате смерти близких случается редко, поэтому вопрос о том, какие налоги платятся при вступлении в наследство актуален едва ли не для каждого человека. Законодательство, которым урегулированы эти вопросы, регулярно претерпевает изменения. По этой причине предыдущий опыт может лишь помешать.

Что же нужно знать о платежах при оформлении наследства?

Краткая история вопроса

До начала 2006 г. была установлена обязанность наследников вносить обязательный платеж в казну при вступлении в свои права (Закон РФ № 2020-1 от 12 декабря 1991 г.), которую запомнили многие граждане. Ситуация, при которой приходилось платить государству налог на недвижимость при вступлении в наследство и другие платежи, вынуждала многих людей отказываться от реализации своих прав. В итоге этот налог был упразднен, что сделало оформление перехода имущества умерших более доступным.

Несмотря на это, многие граждане продолжают называть все платежи, связанные с переходом имущества, налогами при оформлении наследства. Однако это не совсем верно с юридической точки зрения. П. 18 ст. 217 НК РФ причисляет это имущество к освобожденному от обязательного платежа с доходов физлиц.

Исключением служат доходы, получаемые в результате использования интеллектуальной собственности умершего наследниками.

С 2006 г. в большинстве случаев, оплате подлежит лишь государственная пошлина, связанная с необходимыми действиями нотариуса.

Размер платежей

Ответ на вопрос о том, сколько нужно платить при вступлении в наследство, содержится в ст. 333.24. НК РФ.

Обычно, платеж состоит из двух частей:

В первом случае уплате подлежат 600 рублей. Размер оплаты при оформлении документа о праве на наследство дифференцированный. Он находится в зависимости от степени родства или свойства между умершим и заявителями. Установленный законом процент нотариуса при оформлении наследства составит 0,3 % цены переходящего имущества. Закон устанавливает верхнюю планку н отметке 100 000 руб. Это условие применяется в случае, когда заявителями выступают следующие лица:

Все указанные лица являются близкими родственниками наследодателя, поэтому для них предусмотрена льготная ставка пошлины.

Для остальных наследников предусмотрена оплата в размере 0,6 % цены приобретаемого имущества. Максимальная оплата не может быть выше 1 млн рублей.

Нередко граждане задают вопрос о том, отличается ли налог при вступлении в наследство по закону в большую или меньшую сторону, нежели по завещанию. Способ перехода имущества после смерти собственника отражает лишь его выбор или отсутствие такового при определении круга лиц, которые станут новыми собственниками. Он никоим образом не влияет на размер уплачиваемой суммы. Размер налога при вступлении в наследство по завещанию равен сумме, которая уплачивается при его отсутствии.

Если нотариальные действия осуществлялись вне конторы, к размеру пошлины будет применен повышающий коэффициент. На практике вызов нотариуса осуществляется в случаях, когда наследник по состоянию здоровья не может явиться по месту оформления документов. Ответ на вопрос о том, сколько нотариус берет за оформление наследства в этой ситуации, содержится в п.1 ч.1 ст. 333.25 НК РФ. Согласно этой норме, повышающий коэффициент составляет 1,5.

Другой особенностью является распределение пошлины между разными наследниками. В этом случае, законодатель обязывает уплачивать пошлину каждого из заявителей (п. 3 указанной выше нормы).

Кому уплачивать пошлину?

Вопрос о порядке уплаты пошлины также интересует граждан. Они постоянно получают государственные услуги, внося этот платеж на счета казначейства. В случае с оформлением имущества умершего, возникает справедливый вопрос о том, нужно ли платить нотариусу за вступление в наследство или требуется перечислить эту сумму в пользу государства?

Сумма за оформление документов о праве на наследство и проведение сопутствующих процедур подлежит передаче нотариусу. Только после этого наследники смогут вступить в права.

Порядок определения стоимости имущества

Ответ на вопрос о том, сколько нотариус берет за оформление наследства в отдельно взятом случае, зависит от оценки имущества. Если речь идет о наличных денежных средствах или счетах в банках, то рассчитать размер оплаты просто. При наличии иностранной валюты или вклада, номинированного в ней, расчет производится по курсу ЦБ на день, когда открылось наследство (дата смерти). Сложности возникают при наследовании других видов имущества.

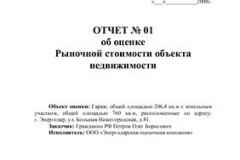

То, сколько платить нотариусу за вступление в наследство при переходе прав на недвижимое имущество, зависит от оценки его рыночной стоимости. В случае с квартирами, домами, земельными участками можно воспользоваться показателем кадастровой стоимости объекта. Если полученный результат не удовлетворит наследников, целесообразно обратиться к независимым оценщикам с целью определения рыночной цены недвижимых объектов.

То, сколько нужно заплатить за вступление в наследство нотариусу, будет определяться на основании документа, в котором отражена наименьшая стоимость недвижимости. При этом, нотариус не вправе выбирать иное заключение или оценку.

Мы ответим на все Ваши вопросы и обязательно поможем! Позвоните нам прямо сейчас по телефону Горячей линии (812) 425 31 40 и получите юридическую консультацию!

В случае перехода прав на автомобиль или другое транспортное средство, стоимость этого имущества определяется в заключении оценщика. Альтернативой выступают учреждения судебной экспертизы при органах минюста. По аналогии с недвижимостью, базой для расчета пошлины выступает документ, в котором указана наименьшая цена.

Вопрос о том, сколько платить нотариусу за оформление наследства при передаче патента, решается суммированием всех платежей, внесенных ранее в качестве оплаты госуслуг по его регистрации. Получившийся результат будет отражать стоимость патента.

Любое другое имущество оценивается, исходя из заключений организаций, которые вправе осуществлять соответствующую деятельность.

Стоимость имущественных прав (доли, акции, облигации и др.) определятся в соответствии с их ценой на день смерти наследодателя. Если они номинированы в иностранной валюте, стоимость конвертируется по курсу ЦБ на указанную дату.

При нахождении имущества умершего за рубежом, оценка производится исходя из иностранного оценочного документа.

Правильный ответ на вопрос о том, какой налог платится при вступлении в наследство по завещанию или на основании закона, зависит от стоимости переходящего имущества, а также от степени родства или свойства с умершим. Предварительный расчет поможет избежать неожиданностей при оформлении.

Поделиться с друзьями:

Какие налоги платятся при вступлении в наследство по завещанию

При наследовании недвижимого и движимого имущества преемники интересуются, что они должны государству. Они хотят знать, установлен ли налог на наследство по завещанию в 2017 году в России для близких родственников. До середины 2005 года граждане вынуждены были платить в государственную казну налог, если стоимость переоформляемого имущества превышала установленный минимальный размер оплаты труда в 850 раз.

Измененные условия

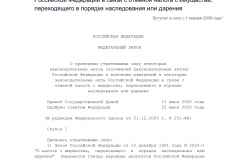

В июле 2005 года был принят закон №78-ФЗ, которым внесли изменения в Налоговый кодекс. Необходимость уплаты налога на наследство была отменена. Об этом свидетельствует статья 217 (пункт 18) Налогового кодекса: доходы, которые были получены в натуральной и денежной форме в результате вступления в наследство, не подлежат налогообложению.

Но в указанном пункте прописаны и исключения. К ним относят вознаграждения выплачиваемые правопреемникам:

Доходы от такого наследства подлежат налогообложению в соответствии с установленными нормами законодательства. Все наследники, которые получили их вместо умершего гражданина, обязаны оплачивать 13% НДФЛ.

Случаи, когда наследственные правоотношения возникли ранее 2006 года, также относятся к исключениям. Если дело о наследстве открыто до наступления 2006 года, а стоимость имущества превышает 850 тыс. руб. то преемники смогут принять его лишь после уплаты налога.

Его размер зависит от очередности наследников. До вступления в силу закона №78-ФЗ действовали такие ставки.

- Первоочередные преемники должны будут отдать 5% от стоимости. К ним относят супругов, детей и родителей.

- Наследники 2 очереди обязаны были уплатить 10% от оценки наследства. Требование распространялось на сестер, братьев, дедушек и бабушек.

- Наследники 3 очереди выплачивают сумму в размере 20% стоимости. К ним относят всех оставшихся наследников.

Эти размеры установлены для тех случаев, когда оценочная стоимость наследства находилась в пределах 850-1700 МРОТ. При ее увеличении ставки тоже повышаются. Но знать, какой налог с наследства удерживается надо лишь тем россиянам, у которых наследственное дело было открыто более 10 лет назад. Граждане, вступившие в наследство после наступления 2006 года, от налогов освобождаются.

Наследование по закону и завещанию

Если умерший гражданин не написал завещание, то процедура наследования проводится по закону. На имущество наследодателя претендовать вправе лишь родственники в порядке очередности.

Все они освобождены от необходимости уплачивать налоги при получении имущества. При наследовании по завещанию ничего не меняется. Доход от полученного наследства не подлежит налогообложению, за исключением вышеописанных случаев. При этом не имеет значения, является ли преемник родственником.

Даже при наличии завещания в некоторых случаях начинается процедура наследования по закону. Это возможно, если:

Даже при наличии завещания некоторые родственники имеют право на получение доли. К ним относят:

Эти категории граждан получают 50% от доли, которая была бы им положена по закону при отсутствии завещания. Вне зависимости от наличия завещания и степени родства с умершим человеком налог платить не придется.

Государственная пошлина

Узнав о том, что с 2006 года граждане не должны платить налог на наследство, многие полагают, что процедура получения имущества бесплатна. Но государственную пошлину при вступлении в наследство в казну отдать придется. Это один из видов налоговых платежей.

Ее размер зависит только от степени родства. Величина пошлины указана в Налоговом кодексе. Близкие родственники должны будут заплатить 0,3% от общей стоимости наследства. К ним относят:

Максимальная сумма выплат в бюджет ограничен размером 100 тыс. руб.

Если в права наследования вступают граждане более дальней степени родства, то госпошлина увеличивается до 0,6%. Такой же размер установлен для граждан, у которых нет с умершим человеком родственных связей, а наследство они получили по завещанию. Максимальный размер такого налога для этой категории лиц ограничен суммой 1 млн. руб.

В законодательстве указаны случаи, когда граждане освобождаются от этого вида налогообложения.

Не придется платить государственную пошлину:

Также освобождаются от уплаты госпошлины члены семьи, которые жили вместе с наследодателем в квартире, доме или комнате, которая им перешла по наследству.

Для подтверждения родственных связей необходимо предъявить нотариусу свидетельство о браке, рождении либо паспорт. Подтвердить освобождение от госпошлины можно с помощью соответствующих удостоверений либо с помощью документов, подтверждающих регистрацию и фактическое проживание по одному адресу с умершим гражданином.

Оценка имущества

Величина госпошлины определяется исходя из стоимости положенной доли имущества. Оценить ее должен независимый эксперт или уполномоченное лицо, орган. Установить можно рыночную, инвентаризационную либо кадастровую стоимость.

Узнать сведения о стоимости земельного участка или объекта недвижимости можно в органах Росрееста. Они выдают справку об оценке недвижимости или надела земли.

Выяснить стоимость транспортных средств или других ценных объектов, передающихся по наследству можно, обратившись в специальные компании или к независимым оценщикам.

Продажа имущества

При получении наследства граждане обязаны заплатить госпошлину в размере, установленном Налоговым кодексом. Отдельно также наследники платят за услуги нотариуса по подготовке и оформлению необходимой документации.

Решив продать имущество, полученное от умершего человека, придется заплатить налог на доходы физлиц. Его размер составляет 13% от оценочной стоимости. Данное условие действует в том случае, если преемник решил провести отчуждение имущества в течение 3 лет после его получения. В Налоговом кодексе предусмотрена возможность воспользоваться налоговым вычетом. Его размер будет зависеть от вида отчуждаемого имущества.

Налог на имущество

При вступлении в наследство преемники оплачивают установленную государственную пошлину, услуги по переоформлению имущества, перерегистрации прав собственности. Но на этом траты не заканчиваются. Ведь собственники недвижимого имущества вынуждены платить налог.

Ставка налога будет зависеть от месторасположения объектов, их видов и принятых в регионе законодательных актов. Начисление налога происходит ежегодно с момента вступления в наследство. Если у умершего гражданина была задолженность по выплате налога, то преемник обязан будет ее оплатить.

Комментарий эксперта

Нужно ли платить налог при вступлении в наследство

После смерти наследодателя начинается процедура вступления его родственников и близких лиц в наследственные права. На протяжении ее этапов наследники совершают действия по оформлению различных документов – справок с места жительства, актов об оценочной стоимости жилья и прочих бумаг. Связан ли процесс оформления с определенными тратами, и какие налоги платятся различными категориями лиц?

Что являет собой понятие

Под понятием налога с наследования понимают выплаты с доходов, полученных в результате принятия имущества преемниками в собственность.

Нынешнее законодательство не предусматривает обязательного налога для преемников при вступлении в наследство. вне зависимости от вида наследуемого имущества и гражданства лица.

Однако существуют некоторые нюансы налогообложения, связанные с процессом наследования, расходы, траты и госпошлины, которые придется уплатить преемнику в процессе вступления в наследство. Если же человек решит реализовать полученную собственность, то придется уплатить налог с такого дохода.

Какие законы отвечают

Основными нормативными документами, регламентирующими вопросы наследования и связанные с ними расходы, являются Гражданский. Налоговый и Семейный кодексы РФ, ряд законных и подзаконных актов.

Определение обязательств налогоплательщиков предусмотрено статьей 23 НК РФ, а общие положения наследования указаны в главах 61-63 ГК РФ. Обязательство уплаты государственной пошлины закреплено в главе 26 Налогового кодекса.

Отмена налога по наследуемому имуществу установлена Федеральным законом №78 от 01.07.2005, в соответствии с которым утратили силу предшествующие нормы.

В содержании письма Министерства финансов РФ от 13.12.2011 №03-05-03/96 также указывается на отсутствие юридической обязанности наследника платить налог с имущества.

Выплаты согласно законодательству

Несмотря на то, что налог при вступлении в наследство после 2005 года был отменен, за полученное имущество покойного придется уплатить госпошлину. Она являет собой выплату лицом определенной суммы средств в пользу государства для решения определенного правового вопроса.

Кроме того, процедура вступления в наследство связана с получением свидетельства о правах наследника, которое можно оформить после соответствующего обращения в нотариальную контору.

При этом нужно будет оплатить услуги нотариуса.

Запустить процесс принятия наследства без уплаты пошлины не получится, поскольку нотариус играет роль налогового агента и не сможет приступить к процедуре без соответствующей квитанции или чека.

Расчет пошлины производится в соответствии с законодательством и ее сумма не зависит от места принятия наследства – на размер влияет только стоимость наследуемой собственности. Цены на услуги нотариуса различаются в зависимости от региона государства.

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Каким способами можно принять наследство можно узнать тут .

Какой порядок был ранее

До 2005 года Федеральной налоговой службой производилось взыскание обязательного налога на наследство, полученное в порядке закона или по завещанию .

Налог также взыскивался и при наследовании недвижимого имущества.

Кто должен платить

Уплате госпошлины подлежит лицо, которое вступает в права наследника относительно имущества покойного – родственники первой и второй очереди в порядке закона или преемники, вписанные в завещание наследодателем.

Вступление в наследство возможно и путем дарения собственности владельцем. В этой ситуации получателю придется оплатить налог с доходов ( НДФЛ ) в размере 13% - исключение составляют дети, родители и супруг наследодателя, а также его бабушки, дедушки, внуки, сестры и братья.

Какое имущество облагается

Налогообложению при вступлении в наследство подлежит имущество, реализованное на протяжении трех лет после смерти наследодателя.

Сам процесс наследования не облагает собственность налогом, однако является производным для наступления обязанности уплаты транспортного, земельного или налога на недвижимость после получения имущества по наследству .

Движимое

Все объекты, которые не связаны с землей и ее недрами, относятся к движимому имуществу, чаще всего по наследству передаются такие его виды:

При наследовании перечисленного имущества не применяется налогообложение, однако преемником производится выплата госпошлины в соответствии с ценой собственности.

Недвижимость

Получение недвижимого имущества по наследству не облагается налогом, вне зависимости от наличия родства между преемником и наследодателем. К недвижимым объектам относят:

При этом важно знать: если жилье передается по акту дарения преемнику от дальнего родственника, например, от дяди или двоюродной сестры, то собственность облагается налоговой выплатой ( НДФЛ ) в размере 13%.

Получение той же квартиры или дома по наследству в порядке закона или по завещанию налогообложению не подлежит.

В связи с вышесказанным наследодателю заранее стоит продумать способ, каким передать недвижимость преемникам, не относящимся к первой очереди. Если это будет договор дарения, то он подлежит нотариальному заверению.

Принять наследство в виде недвижимости преемник сможет, только воспользовавшись услугами нотариуса. Все долги, связанные с жильем, например, коммунальные платежи, также передаются по наследству и должны быть погашены наследником.

Земельный участок

Участок земли. получаемый наследником по завещанию, облагается земельным налогом. Процедура начисления, расчета выплаты и возможные льготы при ней регламентированы 31 главой Налогового Кодекса РФ и актами местных органов.

Размер налога высчитывает налоговая инспекция – он зависит от стоимости земли на 1 января текущего года в соответствии с кадастром.

Эту сумму можно погасить посредством оплаты в банковском учреждении, предоставив туда уведомление налоговой службы.

Госпошлина

Для наследников первой и второй очереди размер госпошлины составляет 0,3% от цены наследуемого имущества, но не может в итоге превысить 100 тысяч рублей. Последующие очереди при вступлении в наследство должны уплатить средства в размере 0,6% от стоимости, но не более 1 миллиона рублей.

Инвалиды первой и второй группы заплатят вдвое меньше от рассчитанной ставки госпошлины.

Сумма госпошлины при принятии по наследству недвижимости может быть снижена.

Так как нотариус рассчитывает ее по любым оценочным бумагам, а проводить рыночную оценку жилья не обязательно, можно предоставить инвентаризационную стоимость по кадастровым документам – зачастую она значительно ниже рыночной цены недвижимости.

Алгоритм оплаты

Оплата госпошлины нотариусу предшествует получению свидетельства о праве наследства. Процесс оплаты налога на доход от продажи наследуемого имущества включает в себя такие шаги:

Дополнительные затраты

После принятия имущества траты на оплату налога зависят от вида собственности:

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Какие существуют основания наследования можно узнать тут .

Кто освобождается от выплаты налога при вступлении в наследство

Избежать уплаты госпошлины при вступлении в наследство могут следующие лица:

Документы для подтверждения права

Доказать свое право не оплачивать пошлину можно с помощью удостоверений, заключений медицинских экспертиз, различных справок, выданных, например, образовательными учреждениями или работодателями.

Копии этих документов необходимо подать нотариусу вместе с заявлением.

Стоимость оформления свидетельства

Свидетельство оформляется у нотариуса, поэтому для его получения преемник обязан оплатить госпошлину и услуги государственного специалиста.

Как происходит оценка

Независимая оценка стоимости недвижимого имущества проводится специалистом. Также рассчитывается инвентаризационная стоимость жилья по кадастру. Сотрудники службы БТИ могут высчитать рыночную цену квартиры или дома, но не участка земли.

Специалисты, которые вправе провести оценку недвижимости, должны заключать с наследником договор о предоставлении оценочных услуг. Данные услуги могут оказать и должностные лица кадастрового учета.

Оценку транспортного и другого движимого имущества на себя могут взять сотрудники государственных и судебно-экспертных организаций.

Следует знать, что лицо, занимающееся оценкой, должно иметь соответствующую страховку и являться членом организации оценщиков.

Источники:

, , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением